Mens det hardt prøvede oppdrettsselskapets ledende aksjonærer vegrer seg for å øke sine eierandeler, stiller et hedge fond fra Texas med “minst 12,5 millioner dollar” (134,5 millioner kroner) i ny emisjon.

Nordlaks Holding, Strawberry og EW Group nøyer seg med å tegne sin forholdsmessige andel i emisjonen som ble varslet ved børsslutt tirsdag ettermiddag. Det er tross alt ikke mer enn et halvår siden siste pengeinnhentning i Atlantic Sapphire, og kursen har fått rundjuling siden den gang.

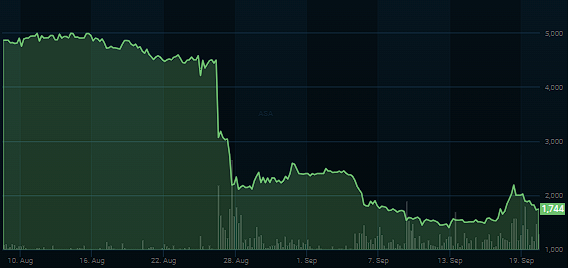

Fasit er et fall på 68,5 prosent – før dagens melding om emisjon på 1,40 kroner per aksje.

Les også: Atlantic Sapphire varsler emisjon – håper på å få inn 65 millioner dollar

Den investoren som tar den største skjerven av nyemisjonen er Condire Investors, et elleve år gammelt hedge fond etablert av forvalterduoen Ryan Schedler og Bradley Shisler. Selskapet har 1,2 milliarder dollar under forvaltning, og er følgelig et relativt lite hedgefond i amerikansk målestokk.

Condire Investors, basert i Dallas, fokuserer primært på børsnoterte aksjer i selskaper med “attraktive naturressursprosjekter”, fremgår det av fondets Linkedin-profil.

“Det retter seg mot prosjekter i ulike utviklingsstadier og på tvers av en rekke commodity-kategorier, med historisk vekt på edle metaller og gruvedrift. Condire er stolt av å utføre dypdykk, fundamental analyse og “on-the-ground diligence” av ressursprosjekter globalt. Kjerneteamet består av erfarne investorer med teknisk bakgrunn. Vår senior tekniske direktør var tidligere sjefgeolog i et av verdens største gruveselskaper,” står det videre.

iLaks har kontaktet Condire Investors for en kommentar til dagens aksjetegning, foreløpig uten å få svar.