Storhandel i Namdalen.

NTS (NTS) har i dag inngått en avtale om å kjøpe alle aksjene i Midt-Norsk Havbruk (MNH). Aksjene i MNH overdras mot et vederlag i form av 48.504.296 aksjer i NTS. Dette priser MNH til om lag 1,43 milliarder kroner. Den rettete emisjonen gir samtidig selgerne kontroll over to tredjedeler av aksjene i NTS, heter det i en pressemelding fra selskapene.

NTS og MNH blir et sterkt havbrukskonsern med kompetente eiere som har et felles engasjement for å ta vare på og utvikle kystens verdier. Det sammenslåtte selskapet har ambisjon om videre utvikling og vekst langs Norskekysten og i nye markeder.

Fullintegrert havbrukskonsern

Siden NTS kjøpte seg opp i Norsk Fisketransport i 2008, har selskapet etablert seg som en ledende leverandør av sikre, skånsomme og effektive brønnbåt-, service- og transporttjenester til havbruksnæringen fra Møre til Finnmark.

Oppdrettsselskapet MNH har ti ordinære lakseoppdrettskonsesjoner, to FOU-konsesjoner og forventer i 2017 en produksjon på 15.000 tonn. MNH har kontroll på hele verdikjeden for laks gjennom eierskap i settefisk- og rensefiskproduksjon, videreforedling og salg. Administrerende direktør Harry Bøe i NTS ser store synergier og framtidige utviklingsmuligheter i et helintegrert havbrukskonsern.

– MNH og NTS har gjennom år levert gode resultater. Vi skal fortsatt utvikle suksessoppskriftene og gjøre mer av det de enkelte selskapene er gode på hver for seg. Samtidig får det nye, integrerte selskapet en unik kompetansebase som vil gi nye løsninger som effektiviserer verdikjeden og redusere de biologiske kostnadene i bransjen, sier Bøe.

Sterkere lokal enhet

Avtalen om å slå sammen de to namdalske selskapene, kommer som en følge av samtaler og samarbeid over lang tid. Eierne i selskapene har funnet hverandre gjennom felles grunnverdier og ønske om lokalt forankret verdiskaping.

– MNH har store vekstplaner gjennom både utviklingskonsesjoner og oppdrettssatsning på Island. Dette passer godt med NTS sine ambisiøse vekstambisjoner. Vi bygger nå en sterkere lokal enhet som er bedre i stand til å nå eiernes mål for begge selskapene, sier Roger Granheim, styreleder i NTS.

– Tilliten som er etablert mellom selskapene over mange år, gjør at det nå er naturlig å integrere selskapene, mener Roald Dolmen, eier og styrerepresentant i MNH. De framtidsmulighetene dette gir, er viktig for den yngste generasjonen eiere.

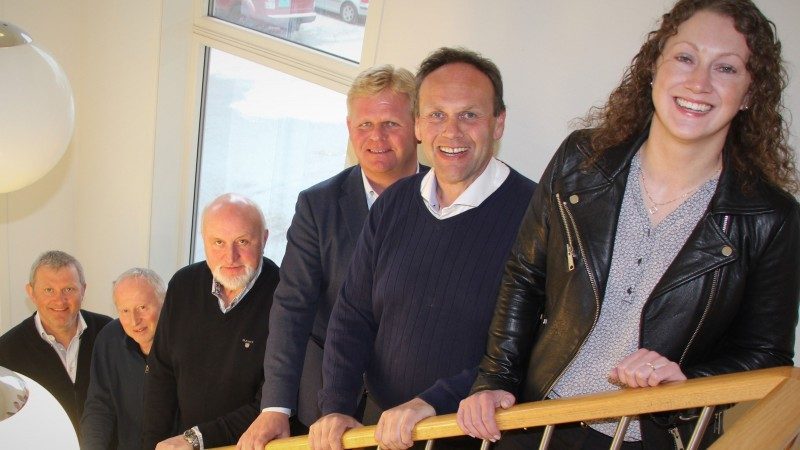

– Vi er opptatt av å bidra til framtidig verdiskaping, og ser fram til å gjøre dette i et større og sterkere lokalt eierskap enn noen gang, sier Solvår Hallesdatter Hardesty og Henrik Aleksander Dolmen.

Transaksjonen har støtte fra alle aksjonærene i MNH og de største aksjonærene i NTS, som inkluderer Namsos Invest AS, Amble Investment AS, SS-Invest AS, Trønderbilene AS og Torghatten ASA.

Vekst både hjemme og ute

Eierne har store ambisjoner for det fullintegrerte havbrukskonsernet, både langs Norskekysten og i utlandet.

– Sammenslåingen vil gjøre det mulig å realisere viktige prosjekter raskere. Både MNH og NTS har allerede engasjementer på Island. Fra slutten av april vil NTS også ha sin første brønnbåt i engasjement i Canada, sier administrerende direktør Harry Bøe i NTS.

– Vi etablerer nå et konkurransekraftig og fleksibelt alternativ til oppdrettsgigantene i Norge. Selskapene har allerede vist at det er mulig å levere gode resultater og bygge kompetente driftsorganisasjoner basert på eierskap med et brennende ønske om at det skal være «lys i husan» i norske kystsamfunn, sier MNH-eier Nils Martin Williksen.

Gjennomføringen av transaksjonen vil skje etter tilslutning fra mer enn 2/3 av møtende aksjonærer på ekstraordinær generalforsamling i NTS. Denne forventes avholdt i slutten av mai eller begynnelsen av juni 2017.