Selskapet har engasjert ABG Sundal Collier i pengejakten.

Andfjord Salmon, som i dag er listet på OTC-listen for unoterte aksjer, varsler samtidig planer om å notere aksjen ved Oslo Børs’ Merkur Markets. Første handledag der vil være 22. juni.

Emisjonskursen er satt til 40 kroner per aksje, noe som priser selskapet til snaut 1,2 milliarder kroner – før pengeinnhentingen.

Andfjord-aksjen ble mandag sist omsatt på 47,50 kroner – etter et fall på hele 13,6 prosent samme dag. Emisjonskursen har følgelig en rabatt på 15,8 prosent fra siste aksjehandel.

Les også: Første Andfjord-basseng på vei mot ferdigstillelse – og verdiene eser ut

Enkelte eksisterende aksjonærer i selskapet har forpliktet seg til å tegne aksjer for et samlet beløp på 20 millioner kroner i den rettede emisjonen. I tillegg har tre “hjørnesteinsinvestorer”, på visse vilkår, forpliktet seg til å tegne aksjer som følger: (i) DNB Asset Management har forpliktet seg til å tegne og tildele aksjer for 20 millioner kroner; (ii) Nordea Investment Management har forpliktet seg til å tegne og tildele aksjer for 20 millioner kroner; og (iii) Toluma Norden har forpliktet seg til å tegne aksjer for ti millioner kroner og tildelt aksjer for minimum åtte millioner kroner.

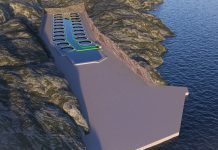

Nettoprovenyet fra den private emisjonen vil primært brukes til å investere i selskapets landbaserte lakseoppdrettsanlegg på Kvalnes, utvidelse til nye områder på Breivik, Fiskenes og et driftsbygg.

Den såkalte bookbuilding-prosessen starter idag, 10. juni, og avsluttes i morgen. Minimumstegning i emisjonen er 100.000 euro.