FiiZK-konsernet, som har Bewi Invest og Nekkar som største eiere, har inngått en avtale om å selge Fiizk Digital til sjømatinvestor Bluefront.

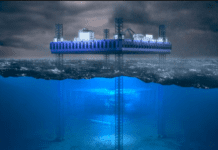

Salget er del av en rendyrking av FiiZK, som fremover ønsker å rendyrke satsingen på ukonvensjonelle oppdrettsmetoder, inkludert lukkede og semilukkede merder.

I august i fjor ble Bewi Invest (41 prosent) og Nekkar (39 prosent) største eiere i oppdrettsleverandøren FiiZK gjennom en felles investering i selskapet. Siden da har eierne gjennomført en vellykket restrukturering av FiiZK-konsernet og igangsatt en strategiprosess som har munnet ut i en plan om et mer fokusert FiiZK.

–FiiZK ønsker å bevare sin ledende posisjon innenfor det vi gjør, og da må vi fokusere både innsats og ressurser, sier Jan Erik Kvingedal, administrerende direktør i FiiZK, i en pressemelding.

Lukkede og semilukkede merder

Fremover vil FiiZK satse på salg av lukkede og semilukkede merder, samt programvare, service og tjenester knyttet til dette. FiiZK har levert mer enn 20 merder og gjennomført over 70 produksjonssykler med høy tilvekst og uten problemer med lus og rømming. Sentralt i denne satsingen er FiiZKs nye lukkede merd «Protectus», som bygger på det beste fra selskapets tre foregående modeller, Certus, Ecomerden og Starfish. I tillegg har selskapet nylig lansert FiiZK FlekZii Cage, en semilukket merdløsning som reduserer lusepåslag.

FiiZK fortsetter også sin satsing på tekniske tekstiler, som luseskjørt og avlusingspresenninger, hvor selskapet er markedsledende i Norge.

Videre har FiiZK tilgang til Nekkars spisskompetanse innen ingeniørarbeid, elektrifisering, automasjon og digitalisering for å videreutvikle merdesystemene for havbruksnæringen.

Salg av FiiZK Digital

Som del av rendyrkingen åpnet det seg en mulig å selge FiiZK Digital til Bluefront, som de seneste årene har investert i flere spesialiserte programvareselskaper innen havbruksnæringen.

FiiZK Digital leverer-digitale løsninger som gjør oppdrettere i stand til å drive strategisk produksjonsplanlegging gjennom å optimalisere både biologiske og økonomiske forhold. Løsningen har ingen direkte tilknytning til FiiZKs satsing på lukkede eller semilukkende merder.

– Transaksjonen passer derfor godt for både FiiZK, Bluefront og teamet i FiiZK Digital, sier Ole Falk Hansen, styreleder i FiiZK.

Transaksjonen

Bluefronts andre fond, Bluefront Capital II, kjøper 100 prosent av aksjene i FiiZK Digital fra FiiZK Topco, som er konsernspissen i FiiZK-konsernet. Partene har ikke oppgitt de finansielle detaljene av transaksjonen.

– Gjennom salget av FiiZK Digital styrker vi FiiZKs balanse og frigjør ressurser som kan anvendes til å utvikle det som fremover vil være selskapets kjernevirksomhet, legger Ole Falk Hansen til.

FiiZK Digital har 20 ansatte i dag. Selskapets hovedkontor ligger i Trondheim. I tillegg har virksomheten et kontor i Ålesund. I 2023 omsatte selskapet for omtrent 25 millioner kroner.

Etter at oppkjøpet er gjennomført vil FiiZK Digital igangsette en prosess med å bytte navn på selskapet.