Slår sammen de to oppdrettselskapene.

Norway Royal Salmon (NRS) har engasjert ABG Sundal Collier som sin finansielle rådgiver for å bistå i finansieringsprosessen relatert til oppkjøpet av SalmoNor. I løpet av de kommende ukene har selskapet til hensikt å hente inntil to milliarder kroner ved å tilby nyutstedte aksjer for å finansiere kontantvederlaget i selskapets kjøp av SalmoNor fra NTS.

NRS og NTS inngikk tidligere i vinter en bindende avtale hvor NRS’ heleide datterselskap, NRS Farming, vil kjøpe 100 prosent av aksjene i SalmoNor fra NTS. I henhold til aksjekjøpsavtalen har NTS forpliktet seg til å stemme for transaksjonen og til å tegne vederlagsagsaksjer for cirka fire milliarder kroner.

De uavhengige medlemmene i styret i NRS mener transaksjonen vil skape betydelige aksjonærverdier i NRS og har mottatt støtte for finansieringsprosessen fra både eksisterende aksjonærer og fra potensielle nye investorer, opplyser NRS.

“Selv om styret registrerer at det har vært utvikling i eierskapssituasjonen i selskapets største aksjonær, NTS, er styret av det faste syn at det må overholde inngåtte avtaler og ivareta sin forpliktelse til å gjøre vurderinger og treffe beslutninger som er til beste for alle selskapets aksjonærer,” heter det i meldingen.

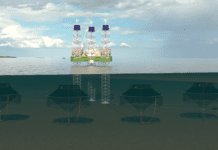

SalmoNor er et helintegrert lakseoppdrettsselskap med et estimert slaktevolum på 34.750 tonn i 2022 og 39.000 tonn i 2023.

Aksjekjøpsavtalen verdsetter SalmoNor til en selskapsverdi på 8.297 millioner kroner. Egenkapitalverdien til SalmoNor er estimert til 5.978 millioner kroner. Kjøpesummen er avtalt finansiert gjennom 68,14 prosent vederlagsaksjer i NRS og 31,86 prosent kontanter.